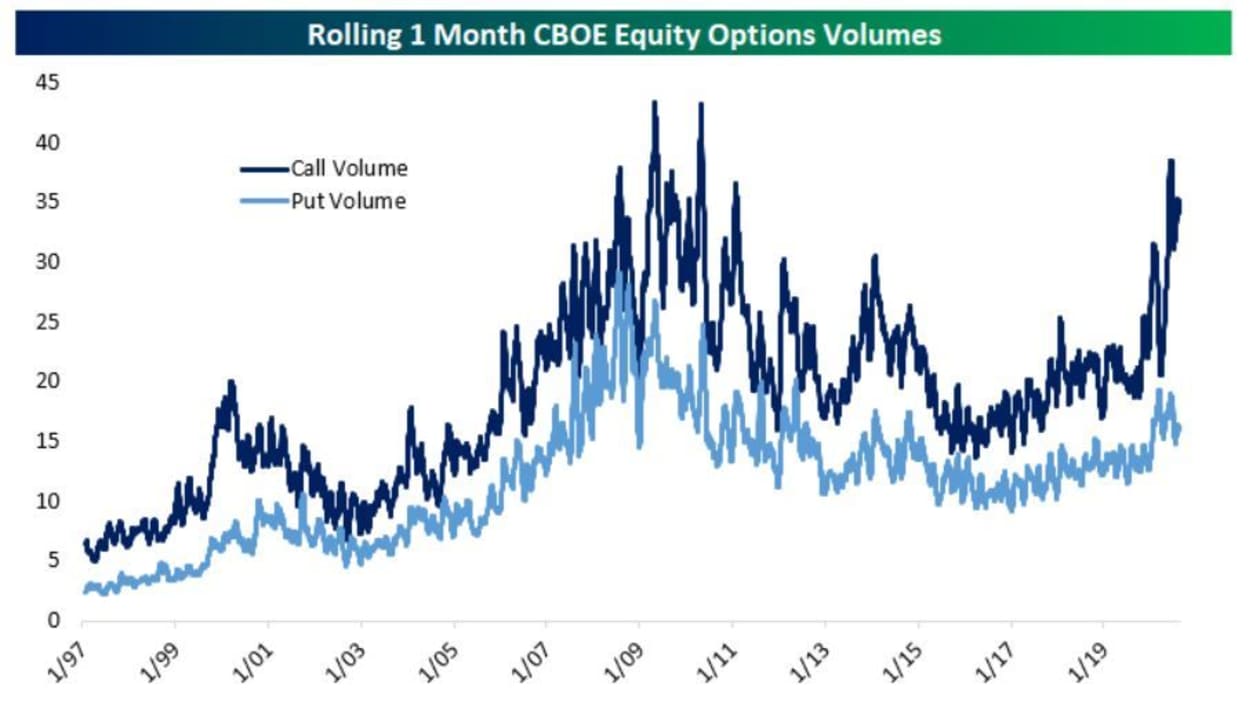

Согласно исследованию Bespoke Investment Group, несмотря на то что фондовый рынок торгуется на рекордной территории, а экономика продолжает ухудшаться в связи с последствиями вирусной пандемии, ставки Уолл-стрит на дальнейший рост находятся почти на самом высоком уровне со времен пузыря доткомов.

Опционы на то, что S&P 500 продолжит свой рост в ближайшие месяцы, примерно удвоились, намного превысив опционы для ставки на неизбежное падение стоимости акций.

Колл-опционы дают держателям право, но не обязательство купить определенное количество акций (100 на опционный контракт) по определенной цене (страйк-цене) к определенной дате (дате экспирации).

Коллы рассматриваются как бычьи ставки на актив в отличие от пут-опционов. Bespoke указывает на то, что аппетит к коллам, особенно среди индивидуальных инвесторов, резко возрос.

«Рост интереса к рынку розничных инвесторов, торгующих через приложения без комиссии, а также сильная волатильность в начале этого года привели к буму опционов, – пишут аналитики BIG. – Большая часть увеличения торговой активности по этим деривативам пришлась на коллы».

Бычья позиция на рынке опционов проявляется по мере того, как инвесторы становятся все больше обеспокоены тем, что рост рынка опережает себя и в итоге закончится падением. Как известно, S&P 500 и Nasdaq Composite выросли со дна вызванной коронавирусом распродажи еще в марте до серии рекордных максимумов за несколько коротких месяцев (промышленный индекс Dow Jones находится в пределах 4% от своего рекордного максимума, достигнутого 12 февраля).

Эксперты Bespoke пишут, что трудно предсказать, когда может произойти спад на рынке, но при этом отмечают, что степень, в которой были сделаны ставки с кредитным плечом на дальнейший рост, может усилить спад, если возникнет медвежий катализатор.

«В любом случае, преобладание колл-опционов, на наш взгляд, является четким сигналом того, что настроения участников рынка улучшаются по мере роста фондового рынка с низов марта», – пишут аналитики.

По состоянию на полдень четверга S&P 500 приближался к своему 19-му рекордному закрытию 2020 года и пятому рекордному финишу подряд, что является самой длинной серией рекордных максимумов закрытия индекса после шести сессий, закончившихся 9 января 2018 года, судя по данным Dow Jones Market Data.

Ряд стратегов выразили озабоченность по поводу того, что рынки склоняются к эйфории после, казалось бы, непрерывного роста.

Главный стратег Jefferies Шон Дарби ранее на этой неделе сообщил в исследовательской записке, что некоторые «индикаторы начинают переходить в стадию «эйфории», и предупредил, что управление риском просадки выходит на первый план.

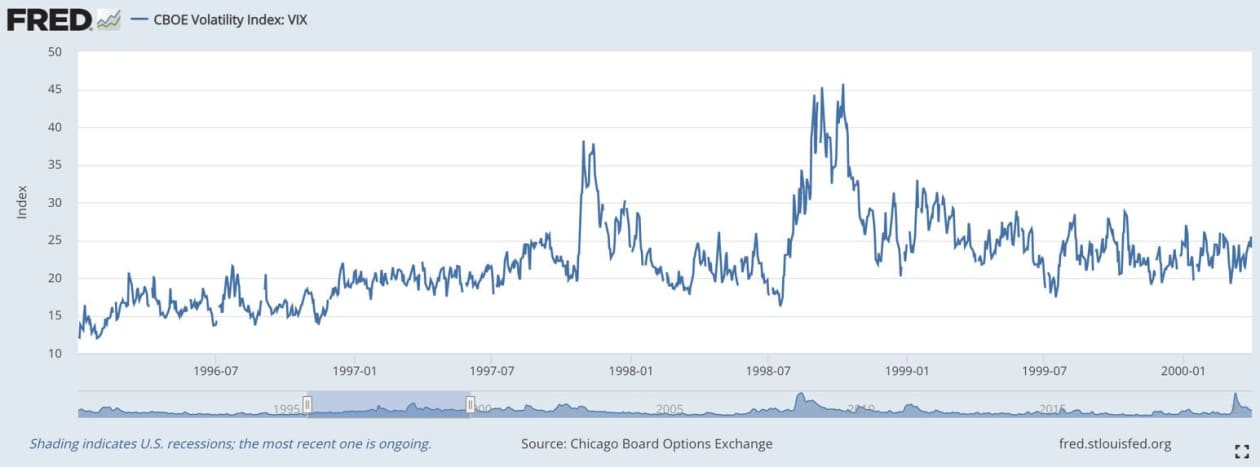

Однако один негативный показатель по-прежнему повышен. Индекс волатильности Cboe остается выше своего исторического среднего значения в 19,40 уже в течение 131 торгового дня подряд, что является самым продолжительным периодом после рекорда в 335 торговых дней, закончившихся 21 декабря 2009 года, в условиях финансового кризиса 2007-09 годов.

VIX, который обычно подскакивает во время крупных биржевых распродаж, а также имеет тенденцию откатываться в периоды длительных, постепенных ралли, до сих пор находится на уровне 24,37.

В четверг аналитики DataTrek заявили, что сочетания высокого VIX и растущих акций необычно, но не беспрецедентно. Такое уже было в период между 1996 и 2000 годами, когда VIX держался значительно выше отметки в 20 без длительного ущерба для роста фондового рынка.

VIX «постоянно оставался выше 20 в 1997 году (S&P 500 + 33%), 1998 году (+ 28%) и 1999 году (+ 21%). В периоды неопределенности 1997 и 1998 годов индекс VIX даже превысил 35, что не привело к значительному ущербу для роста американских акций», – пишет DataTrek.

В последнее время индекс волатильности и акции растут одновременно, отмечает автор популярного финансового блога Felder Report Джесси Фелдер. Он назвал это медвежьим сигналом в краткосрочной перспективе. В четверг VIX вырос на 4,5%, по мере того как стоимость акций также увеличивалась.

Фелдер предупреждает, что серьезные отклонения от нормальных значений могут сигнализировать о «надвигающемся развороте».

Топ-3 грошовых акций от миллиардера Исраэля Ингландера

Разумность инвестирования в грошовые акции является одним из самых спорных вопросов на Уолл-стрит.

Некоторые инвесторы избегают компаний, акции которых стоят менее $5 за штуку, поскольку в основе могут лежать плохие фундаментальные показатели или непреодолимые проблемы для бизнеса.