Двузначные доходности – новая реальность, итоги апрельского заседания Банка России не позволяют рассчитывать на скорое снижение ключевой ставки. Оправданным остается повышенный вес флоатеров с короткой дюрацией, ставки могут оставаться двузначными на протяжении всего года, что в этом году сохранит возможности для удлинения дюрации портфеля.

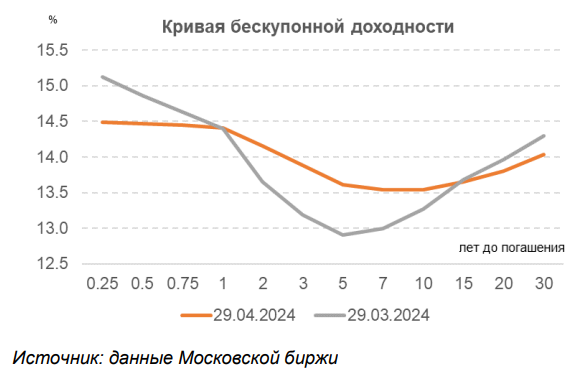

Более жесткая позиция Банка России и умеренное ослабление рубля обусловили дальнейшее повышение доходности ОФЗ. Ситуация на денежном рынке в апреле оставалась стабильной, ставка RUONIA весь месяц колебалась около отметки 15,5%. Инвесторы сфокусировали внимание на рынке акций, рынок облигаций же в целом оказался обделен ликвидностью. Аукционы Минфина обновили рекорды по доходностям, которая по 10-летним ОФЗ-ПД 26244 достигала 13,8%.

В дальнейшем объемы заимствований могут увеличиться. Чтобы выполнить план заимствований на текущий квартал, Минфину в дальнейшем требуется размещать примерно по 95 млрд рублей в неделю. На этом фоне доходности ОФЗ продемонстрировали наиболее сильный рост в бумагах с дюрациией 3-7 лет, которые относятся к сегменту доразмещаемых на аукционах выпусков.

Выходящие данные по инфляции надежд на изменение риторики Банка России пока не оставляют. Кроме того, наметившееся в последнюю декаду апреля укрепление рубля пока не выглядит устойчивым. Соответственно потенциал повышения доходностей ОФЗ, похоже, еще не исчерпан. Доходность краткосрочных выпусков все еще находится ниже ставок по банковским вкладам, что ограничивает привлекательность ОФЗ для физических лиц. Интерес представляют лишь самые длинные выпуски, в качестве долгосрочных портфельных инвестиций. В случае потенциального снижения ставок в 2025 году, можно рассчитывать на заметный рост котировок этих бумаг, помимо достойной купонной доходности.

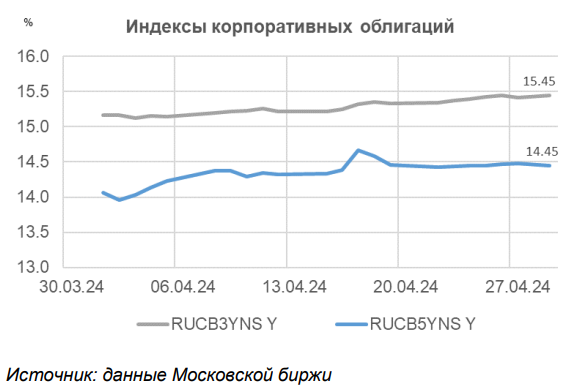

Сегмент корпоративных облигаций оказался под давлением на фоне спада на рынке ОФЗ

Рост доходностей наблюдался по широкому спектру рублевых облигаций. Относительную устойчивость на общем фоне показал сегмент высокодоходных облигаций (ВДО). В апреле эмитенты начали публиковать отчетность за 2023 год, и многие компании сектора, в частности, микрофинансовые организации, продемонстрировали улучшение финансовых показателей.

Относительную устойчивость сохраняют флоатеры. Их привлекательность обусловлена высокими на данный момент ставками купонов, до 16% годовых и выше, включая эмитентов первого эшелона. На наш взгляд, существенная часть портфеля должна быть представлена именно этими бумагами.

Юаневые и замещающие облигации

На фоне ослабления рубля продолжили пользоваться спросом замещающие облигации, в качестве защитного инструмента, и доходности в этом сегменте в целом снизились. Исключение составили короткие выпуски, номинированные в евро, которые подверглись распродажам на фоне падения курса евро на рынке FOREX.

Юаневые облигации демонстрировали в целом нейтральную динамику. Отметим, что потенциальное снижение ставки по федеральным фондам ФРС США в перспективе может привести к ослаблению доллара относительно других валют. В связи с этим мы считаем разумным сохранять юаневые облигации в долгосрочных портфелях.

Экономист Олег Абелев про экономику, «Газпром» и курс рубля

Состояние российской экономики, нефтегазовый сектор, курс рубля и многое другое обсудили с экспертом Олегом Абелевым.

Делимся мнением Олега от первого лица.

Я предпочту снять розовые очки не только с себя, но и с аудитории. Хотелось бы сказать, что российская экономика преодолела все трудности и сейчас находится на стадии активного развития. Но, к сожалению, сказать я этого не могу.