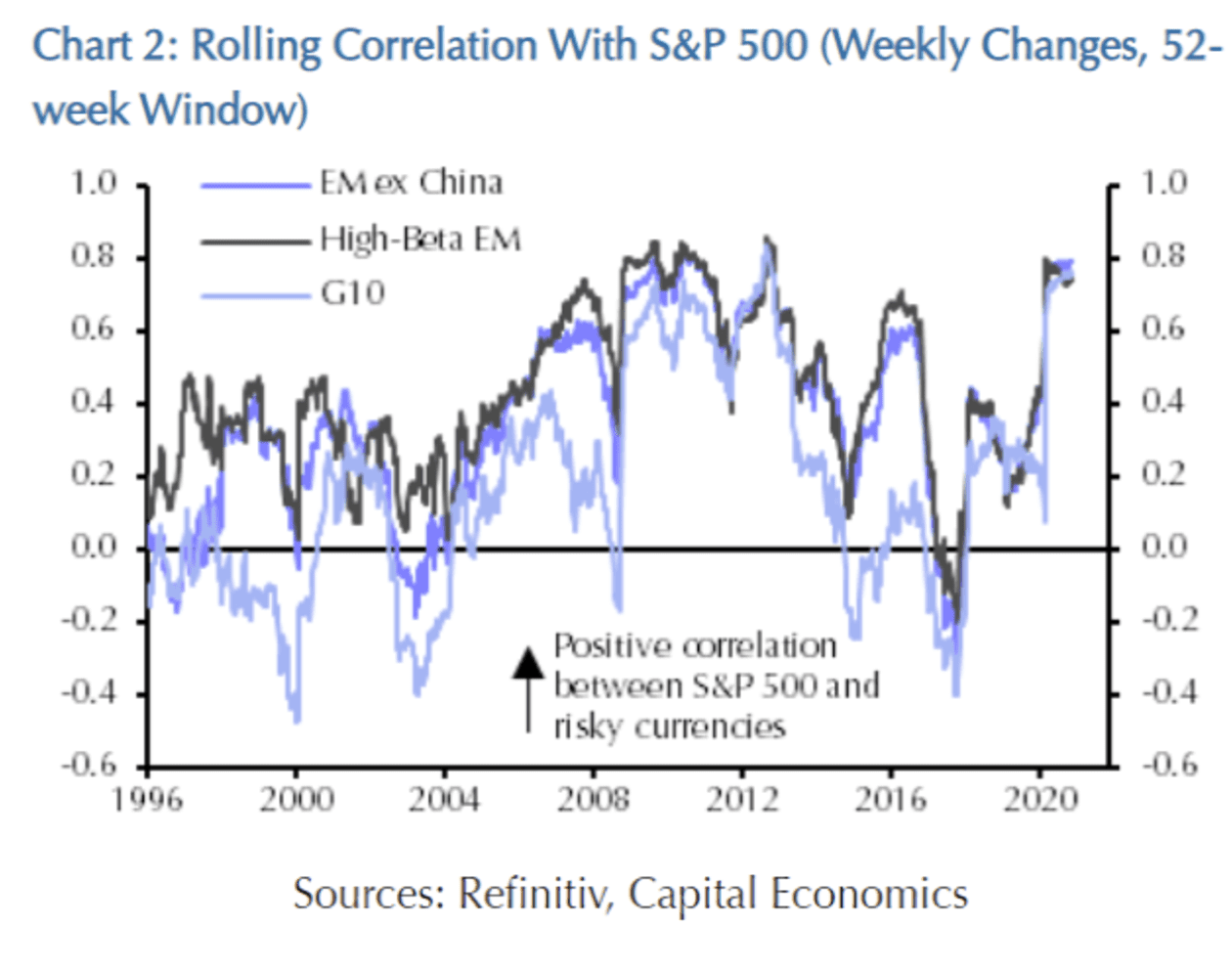

«Динамика за последний месяц соответствуют корреляции между акциями и долларом, наблюдаемой в этом году, которая находится на самом высоком уровне со времен мирового финансового кризиса», – написал в четверг экономист Capital Economics Йонас Гольтерманн (смотрите график ниже).

«Мы думаем, что мягкая политика ФРС и восстанавливающаяся мировая экономика сохранят тесную связь со слабым долларом и высокими ценами на акции», – добавил он.

Ноябрь запомнится нам надолго

Акции США продемонстрировали мощное ралли в ноябре, при этом промышленный индекс Dow Jones показал самый большой месячный прирост с января 1987 года. Ноябрь текущего года стал самым сильным как для Dow, так и для S&P 500 с 1928 года, когда основные индексы достигли небывалых максимумов.

Тем временем доллар США сильно пошатнулся, а индекс ICE U.S. Dollar упал на 2,3%, что стало его худшим месяцем после падения на 4,2% в июле и худшим ноябрем с 2006 года.

Ослабший доллар часто, но не всегда, рассматривается как драйвер роста акций. Исключения возникают, например, когда доллар падает из-за опасений по поводу экономики США.

Однако нынешнюю слабость доллара нельзя объяснить слабостью экономики США по сравнению с остальным миром. Хотя рост числа случаев COVID-19 в США вызывает беспокойство, данные в реальном времени показывают, что восстановление экономики продолжается относительно хорошо, отметил Крис Уэстон, руководитель отдела исследований брокерской компании FX Pepperstone.

Давление со стороны хеджирования

Между тем, доходность долгосрочных казначейских облигаций США начинает снова расти. Кривая доходности становится все круче на фоне оптимизма по поводу перспектив мировой экономики, написал Уэстон в заметке в четверг.

По его словам, более крутая кривая доходности, измеряемая спредом между доходностью долгосрочных и краткосрочных казначейских облигаций, также имеет значение для корпоративного хеджирования. При этом эксперт отметил, что коэффициенты хеджирования корпоративных валютных облигаций США составляют около 55%.

«По мере роста кривых доходности компании, как правило, увеличивают коэффициенты хеджирования своих инвестиций в долларах, что, естественно, означает продажу долларов и покупку альтернативных валют», – сказал он.

Между тем, пока инвесторы охотятся за высокой доходностью, стоимость акций за пределами США остается привлекательной, что также свидетельствует о слабости доллара.

Год погони за ростом

«Портфели инвесторов по всему миру переполнены активами США, но ситуация меняется по мере того, как экономики многих стран восстанавливаются, а фонды увеличивают географическую диверсификацию», – написал Уэстон. По его словам, 2021 год, вероятно, станет годом погони за экономическим ростом.

Действительно, некоторые инвесторы и аналитики убеждены в том, что более слабый доллар сможет подтолкнуть к росту акции за пределами США. Обратная связь доллара с ценами на акции США оказалась довольно прочной еще с начала этого года, когда курс валюты подскочил до более чем трехлетнего максимума. Дело в том, что пандемия коронавируса отправила акции на медвежий рынок и спровоцировала бегство инвесторов к защитным активам, к числу которых как раз относится американский доллар.

Но когда напряжение на мировых финансовых рынках снизилось, и Федеральная резервная система приступила к решению проблемы глобальной нехватки долларов путем расширения существующих своп-линий с крупными центральными банками и открытия новых с другими органами власти, доллар стал падать.

Склонность к риску

Между тем, пока процентные ставки центральных банков и доходность государственных облигаций во всем мире стабильно находятся на низких уровнях, аппетит инвесторов к рискованным активам, по-видимому, становится все более важным для доллара, считает Гольтерманн.

Текущая ситуация очень похожа на период, последовавший за финансовым кризисом в 2007–2009 годах. Изменения начались только после периода в 2013 году, известного как «taper tantrum», когда доходность казначейских облигаций выросла, поскольку ФРС приняла решение завершить программу покупки облигаций. В то время, по словам Гольтерманна, связь между аппетитом к риску и долларом ослабла, поскольку вырисовывалась перспектива ужесточения политики ФРС.

На этот раз центральные банки, по-видимому, намерены поддерживать низкие процентные ставки, даже если давно сдерживаемая инфляция, наконец, наберет обороты. Пандемия вот-вот должна начать сходить на нет, в то время как экономика активно восстанавливается.

«Мы думаем, что процентные ставки и доходность государственных облигаций во многих странах мира останутся на неизменном уровне, по крайней мере, в течение нескольких лет, а возможно, и гораздо дольше, – сказал Гольтерманн. – В общем, независимо от того, как быстро вакцина от коронавируса распространится по всем странам, мы ожидаем, что склонность инвесторов к риску останется ключевым фактором роста доллара».

По словам Гольтерманна, слабый доллар облегчил финансовые условия в мировой экономике после финансового кризиса 2008 года, создав благоприятный фон для акций и других рискованных активов. Похоже, подобное явление уже знакомо истории.

В четверг индексы закрылись на позитивной ноте. S&P 500 и Nasdaq Composite достигли внутридневных рекордов, а Dow Jones ненадолго поднялся выше 30 тысяч на фоне возобновившегося оптимизма по поводу перспектив реализации еще одного пакета стимулов американской экономики. Индекс доллара торговался на минимальном уровне с апреля 2018 года, упав на 0,5% до 90,67.

Топ-3 грошовых акций с потенциалом роста более 100%

Инвестирование в грошовые акции всегда считалось, мягко говоря, спорным. Когда речь заходит о бумагах по $5 за штуку, эксперты с Уолл-стрит часто дают неоднозначные оценки.

Грошовые акции указывают на то, что хотя цена сделки и выглядит заманчиво, должна существовать веская причина, по которой бумаги торгуются на таких низких уровнях. К примеру, речь может идти о плохих фундаментальных показателях или непреодолимых для бизнеса проблемах.

Однако в такой инвестиционной стратегии есть и свои достоинства. Если произойдет даже незначительное повышение цены, огромные процентные приросты позволят инвесторам выиграть по-крупному. Вдобавок ко всему, другие, более дорогие и известные компании, не принесут той колоссальной прибыли, на которую способны грошовые акции.