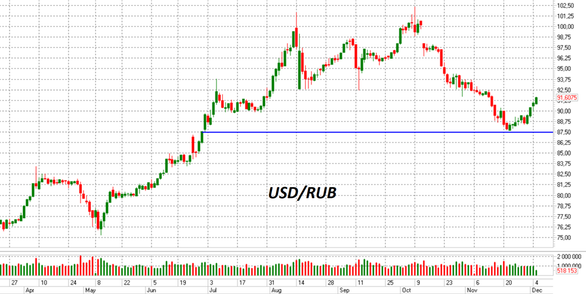

За неделю с 28 ноября по 5 декабря рубль показал ослабление против доллара США на 1,7%. Таким образом, за последние две недели рубль продемонстрировал остановку укрепления, стабилизацию и новую волну ослабления против ключевых валют, торгующихся на Московской бирже. При этом активности продажи валюты от экспортеров в конце ноября было недостаточно для поддержки тренда на дальнейшее укрепление российской валюты.

Давление на рубль в декабре оказывает завершение ноябрьского налогового периода и традиционное для конца года увеличение спроса на иностранную валюту. Интересно, что на фоне ослабления рубля ценовая динамика на российском долговом рынке за последние дни также ухудшилась: котировки ОФЗ ускорили снижение цен. Индекс гособлигаций RGBI во вторник опустился на месячные ценовые минимумы поскольку на фоне начала новой волны ослабления рубля растут опасения дальнейшего повышения ключевой ставки Банка России с учетом вероятного ускорения инфляции.

В последнее время локальные повышения/снижения цен на нефть не оказывали быстрого прямого влияния на курс российской валюты. Тем не менее в начале декабря котировки нефти марки Urals опустились до $67 за баррель, против уровня $78-80 за баррель в ноябре. Среднесрочно это означает сокращение объемов валютной выручки от российских нефтяников. В декабре можно ждать снижения поступления валюты на 10-15% относительно уровней, которые были в октябре-ноябре. А значит усиления курса рубля в ближайший месяц мы, скорее всего, не увидим.

Из «Обзора ключевых показателей брокеров», подготовленного Банком России следует, что совокупная стоимость активов физических лиц по итогам III квартала 2023 года превысила 9 трлн рублей, увеличившись на 48% год к году. Около 8,4 трлн из них приходились на ценные бумаги. Доля акций в портфелях физлиц за квартал выросла с 30 до 31%, а депозитарных расписок (в том числе на акции квазироссийских компаний) – с 5 до 6%. Доля российских облигаций уменьшилась с 31 до 30%. Доля иностранных активов сохранилась на уровне 28%, несмотря на ослабление рубля и валютную переоценку.

В условиях ослабления рубля объем покупок валюты за рубли практически соответствовал объему продаж. По итогам квартала нетто-покупки иностранной валюты составили -4 млрд рублей, кварталом ранее – 62 млрд рублей. Чистые продажи юаней, евро и долларов на биржевом рынке достигли 29 млрд рублей, 28 млрд и 9 млрд рублей соответственно. Таким образом, к III кварталу 2023 года чистые покупки валюты физлицами практически сошли на нет, хотя в апреле-декабре 2022 года они были на очень высоком уровне, совокупно около 400 млрд рублей в квартал. Очевидно, что покупать юани, доллары и евро, когда их курс уже сильно вырос, население не считало целесообразным. Банк России называет такое поведение физлиц контрциклическим: покупка валюта в моменты укрепления рубля и продажа – в период ослабления рубля.

Стало известно, что Минфин России с 7 декабря по 12 января планирует направить на покупку иностранной валюты/золота в рамках бюджетного правила средства объемом 244,8 млрд рублей, ежедневный объем покупок составит эквивалент 11,7 млрд рублей, против 29,6 млрд рублей в день в ноябре. Минфин ожидает дополнительные нефтегазовые доходы федерального бюджета в декабре на сумму 362 млрд рублей. Отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема по итогам ноября составило минус 117,2 млрд рублей.

С 6 октября на покупку направлялось 398,72 млрд рублей (по 18,12 млрд рублей в день), с 8 ноября объем покупок вырос до 621,1 млрд рублей (29,6 млрд рублей в день). Эти операции Банк России с 10 августа и до конца 2023 года не зеркалирует в рынок, но с января 2024 года регулятор планирует возобновить проведение операций, связанных с пополнением и использованием средств Фонда национального благосостояния (ФНБ), в том числе с учетом всех операций, осуществленных со средствами фонда в 2023 году.

Ранее стало известно, что с января 2024 года Банк России будет покупать валюту по бюджетному правилу (на нефтегазовые доходы бюджета выше базового уровня), а также начнет отложенные закупки в рамках этого механизма, которые тот приостановил на срок с 10 августа по 31 декабря 2023 года. Одновременно с этим регулятор будет и продавать валюту в части использования ФНБ для покрытия расходов бюджета и инвестиций. В итоге ожидается, что Банк России увеличит чистые вливания валюты из резервов ФНБ в рынок, чтобы поддержать стабильность курса рубля перед президентскими выборами, намеченными на март 2024 года.

Банк России на днях опубликовал Обзор финансовой стабильности за II и III кварталы 2023 года. Из него следует, что российские экспортеры в ноябре увеличили объемы продажи валюты (до $12,5 млрд), что было выше, чем в октябре. Для сравнения, объем чистых продаж иностранной валюты крупнейшими экспортерами в сентябре составил $9,2 млрд, а в августе $7,2 млрд.

В ближайшие месяцы значительных погашений внешних валютных обязательств российских компаний не ожидается. Иностранные компании, получающие платежи за поставки импорта в Россию в рублях, и нерезиденты, расплачивающиеся в рублях за российский экспорт, в основном продают и покупают рубли на внутреннем валютном рынке, сокращая обороты в офшорной зоне.

Доля рубля в оплате российского экспорта, по данным Банка России, выросла с 10-15% в начале 2022 года до более 40% на текущий момент. В импорте доля рубля почти не изменилась и с начала 2022 года остается в районе 30% (31,4% в сентябре). Получив за свою продукцию рубли, иностранные компании стараются избавляться от них, покупая валюту на внутреннем рынке России. Банк России признал, что за пределами России рубли практически никому не нужны.

Мы продолжаем придерживаться сценария, что курс валютной пары доллар-рубль до конца года стабилизируется в районе 88-94 рублей. Этот период относительной стабильности российской валюты может продолжится вплоть до президентских выборов в марте 2024 года.

Как дела у компании «Астра» после размещения акций

Про жизнь после IPO рассказала финансовый директор группы «Астра» Елена Бородкина.Далее делимся мнением эксперта от первого лица.

Акционеры и гендиректор «Астры» думали о необходимости проведения первичного размещения несколько лет. Я пришла в компанию с определенной целью – сделать IPO. Конечно, когда мы начинали, многие вещи были не готовы к размещению. Нам приходилось выстраивать и дополнительно набирать персонал, мы сделали отчетность по МСФО, провели тендер с большой четверкой на выбор аудитора. Помимо этого, мы создали смежные подразделения.

Важно понимать, что несколько лет назад конъюнктура на рынке была другой: присутствовали иностранные инвесторы, а главную роль играли институционалы. Сейчас на рынке доминирует розница, и взаимодействие с инвесторами в этом смысле существенно поменялось.