Во второй половине апреля рубль пытался укрепиться на фоне данных о повышении нефтегазовых доходов и улучшении платежного баланса России.

Дополнительную поддержку национальной валюте оказали ожидания продления сроков действия президентского указа об обязательной продаже валютной выручки. В итоге действие указа был продлено до 30 апреля 2025 года, и на рынке, возможно, сработало правило «покупай на слухах, продавай на фактах»: в последние дни апреля курс доллара снова превысил 93 рубля. Свою лепту мог внести и прогноз Минэкономики о среднем курсе доллара 94,7 рублей и 98,6 рублей на 2024 и 2025 годы соответственно.

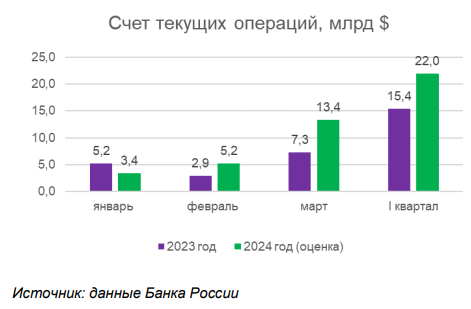

Дорогая нефть поддерживает положительное сальдо платежного баланса

Оценка положительного сальдо счета текущих операций в марте 2024 года существенно выросла и составила $13,4 млрд по сравнению с $5,2 млрд в феврале и $7,3 млрд в марте 2023 года благодаря заметному росту экспортных потоков при менее выраженном росте импорта. В то же время иностранные активы в марте увеличились на $15,5 млрд по сравнению с ростом на $4,2 млрд в феврале и $6,3 млрд за весь I квартал 2023 года.

Это говорит о том, что номинальные объемы экспорта растут, но реальные платежи не доходят до России из-за проблем с международными переводами на фоне санкций. По оценкам Банка России, сроки проведения платежей за экспорт увеличились до двух месяцев. Между тем импортные поставки в основной массе происходят по предоплате.

Таким образом, сохраняется риск ограниченного предложения иностранной валюты на внутреннем рынке из-за расширения временного лага в проведении трансграничных платежей, что будет оказывать давление на рубль.

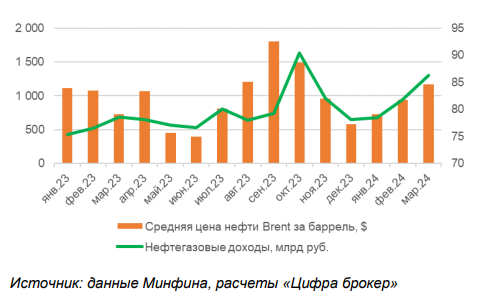

На нефтегазовые доходы приходится более трети всех доходов федерального бюджета России

Высокая зависимость от поступлений со стороны нефтегазового сектора сохраняет риски в отношении устойчивости внешней торговли России в долгосрочной перспективе. Усиление санкционного давления может негативно повлиять на объемы поставок российской нефти, тогда как ослабление геополитических рисков, увеличение нефтедобычи странами ОПЕК+ окажет давление на стоимость нефти.

Среднесрочные прогнозы настораживают

Минэкономразвития ухудшило прогноз среднего валютного курса на 2024 год до 94,7 рублей за один доллар США (сентябрьский прогноз предполагал 90,1 рубля за доллар).

Ухудшение ожиданий в отношении среднего курса национальной валюты объясняется в том числе слабыми прогнозами по внешней торговле. В ведомстве ожидают, что сальдо счета текущих операций составит только $27,9 млрд, тогда как еще в сентябре 2023 года министерство ожидало $80,7 млрд. Прогноз по экспорту был ухудшен с $471,0 млрд в сентябре до $428,7 млрд к настоящему времени, по импорту повышен с $319,7 млрд до $324,1 млрд.

Мы полагаем, что такие изменения в прогнозах связаны с сохраняющимся санкционным давлением, которое сдерживает экспорт, и высокими темпами роста экономической активности и повышением реальных доходов населения в России, что провоцирует повышение импорта.

Банк России пересмотрел в сторону повышения среднесрочный прогноз в отношении сальдо счета текущих операций с $42 млрд в феврале до $50 млрд к настоящему времени, что соответствует показателю 2023 года. Улучшение прогноза, мы полагаем, во многом связано с позитивной конъюнктурой на рынке нефти, регулятор повысил прогноз средней цены на нефть Brent с $80 до $85.

Обязательную продажу валютной выручки продлили на год. Решение будет способствовать стабилизации валютного курса, хотя мы полагаем, что эффективность этой меры также будет зависеть от показателей экспорта в денежном выражении: при ухудшении конъюнктуры на нефтяном рынке и сжатии доходов нефтяников, будут снижаться и объемы продаж валютной выручки.

Почему «Газпром» получил чистый убыток за 2023 год

О факторах, влияющих на финансовые результаты «Газпрома», рассказал заместитель гендиректора Института национальной энергетики Александр Фролов.Чистый убыток «Газпрома» за 2023 год составил 629 млрд рублей, за 2022 год чистая прибыль была 1,23 трлн рублей, это следует из данных отчета компании по МСФО. Последний раз компания фиксировала убыток по МСФО в 1999 году, тогда убыток был 79,3 млрд рублей.

За прошлый год выручка «Газпрома» уменьшилась на 27% год к году, до 8,54 трлн рублей. Причем выручка газового направления сократилась на 43%, до 4,41 трлн рублей. Выручка выросла у нефтяного бизнеса на 4%, до 3,52 трлн рублей, и электроэнергетического бизнеса на 9%, до 606 млрд рублей.