Если для России краудлендинг – это относительно новое понятие, то в мире он за два десятилетия превратился в устойчивый инструмент и часть зрелого инвестиционного портфеля. О мировой практике, российском пути и перспективах применения краудфандинга рассказывает основатель инвестиционной платформы Lender Invest Дмитрий Исаков.

Краудлендинг как мировой тренд

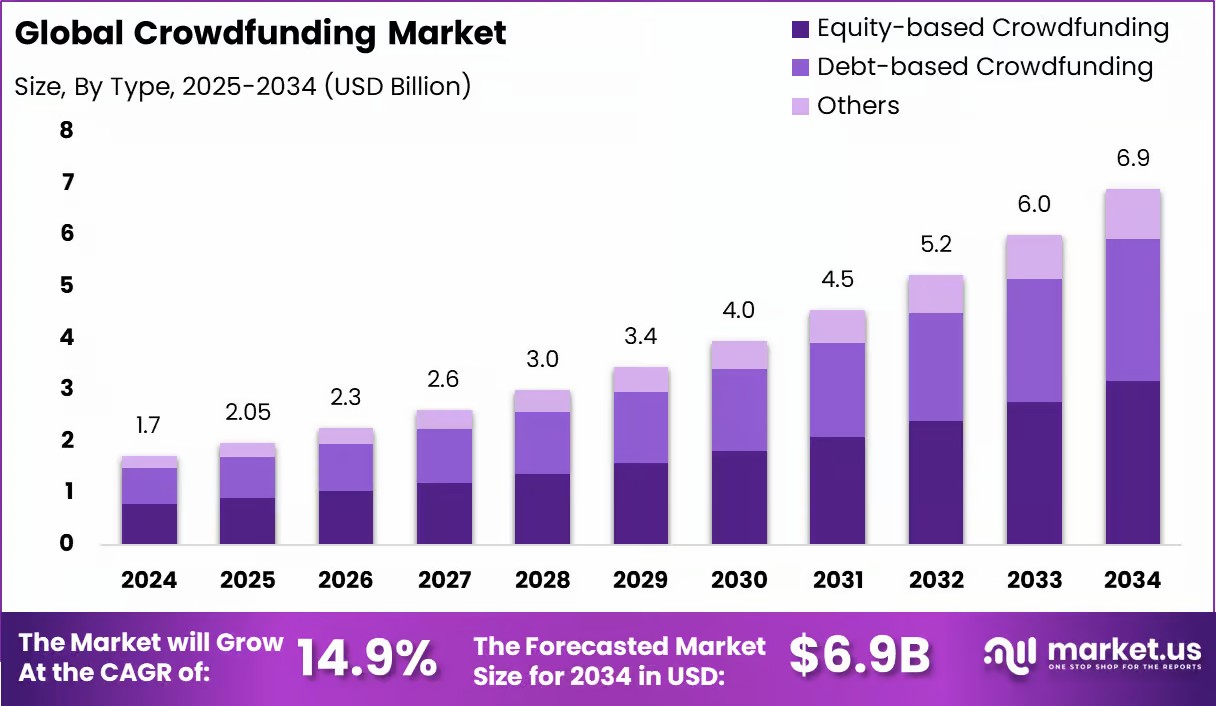

Краудлендинг предлагает малому и среднему бизнесу альтернативу традиционному банковскому финансированию, а частным инвесторам – возможности для получения потенциально более высокой доходности. Согласно данным Technavio и Market.us, мировой рынок краудлендинга растет в среднем на 14,9% в год. Это делает сектор привлекательным для инвесторов, стремящихся войти на развивающийся рынок. В 2024 году объем рынка превысил $1,7 млрд, а в 2034 году ожидается $6,9 млрд.

Краудлендинг перешел из разряда нишевых и «экзотических» в полноценный инвестиционный инструмент, вокруг которого складывается собственный рынок. Понимание эволюции этого рынка, его текущего состояния и ключевых перспектив открывает для профессиональных инвесторов и участников финансового рынка новые возможности и преимущества.

Этапы развития мирового рынка краудлендинга

- Первый этап (2005-2010): первые пионеры. На начальном этапе появились первые платформы для однорангового кредитования, ориентированные в первую очередь на потребительские кредиты. Эти платформы работали как простые торговые площадки, соединяющие индивидуальных кредиторов с заёмщиками.

- Второй этап (2010-2015): расширение рынка и выход на институциональный уровень. В этот период отрасль переживала стремительный рост и диверсификацию. Институциональные инвесторы начали участвовать в платформах краудлендинга, предоставляя значительный капитал и трансформируя первоначальную модель «равный – равному». Платформы бизнес-кредитования стали отдельной категорией, а краудлендинг в сфере недвижимости набрал обороты.

- Третий этап (2015-2020): становление и регулирование. Этот этап характеризовался консолидацией рынка, усилением контроля со стороны регулирующих органов и разработкой более сложных моделей оценки рисков. Многие платформы начали использовать передовые алгоритмы и искусственный интеллект для оценки кредитоспособности заемщиков.

- Четвертый этап (с 2020 года по настоящее время): интеграция с новыми технологиями. На последнем этапе платформы краудлендинга стали всё больше интегрироваться с новыми технологиями, такими как блокчейн и искусственный интеллект. Протоколы децентрализованных финансов (DeFi) начали предлагать новые модели однорангового кредитования без традиционных посредников.

Российский путь

В России, несмотря на более поздний старт по сравнению с развитыми странами, за последние 10 лет краудлендинг активно развивается. Интересно, что этапы развития в мире и в РФ не совпадают.

От зарождения к становлению (2015-2020): начало активного развития рынка в России можно отнести к 2015 году, когда Центральный банк РФ впервые начал мониторинг этого сегмента. На тот момент совокупный портфель сделок составлял всего около 100 млн рублей, а основная масса займов выдавалась физическим лицам. Этот период характеризовался формированием базовой инфраструктуры рынка, появлением первых специализированных платформ и отсутствием четкого регулирования.

Ускоренный рост (2020-2023): к 2021 году общий объем рынка краудфандинга, значительную часть которого составлял краудлендинг, достиг 13,8 млрд рублей, увеличившись почти вдвое по сравнению с 2020 годом. Примечательно, что в 2022 году, несмотря на геополитическую напряженность и экономическую неопределенность, рынок краудлендинга продолжил рост, достигнув 11,6 млрд рублей с приростом в 35%. Этот период совпал с временным ужесточением банковского скоринга, что сделало краудлендинг привлекательной альтернативой традиционным кредитам для малого и среднего бизнеса.

Период экспоненциального роста (2023-2024): последние два года стали периодом беспрецедентного роста для российского краудлендинга. В 2023 году объем рынка более чем удвоился, достигнув 24,1 млрд рублей с приростом на 108,64% по сравнению с предыдущим годом. Количество выданных займов также увеличилось на 18%, достигнув 11 тысяч. Результаты 2024 года, привели к практическому повторению итогов 2023 года. Что в целом обуславливается высокой ключевой ставкой.

Итак, развитие краудлендинга в мире и в России шло разными путями. В настоящее время РФ примерно соответствует второму этапу развития мировой динамики – расширению рынка. В частности, в России по прежнему не фиксируется значительного притока инвестиционных инвесторов (не более 10 % от общего объема), в то время как в мировых тенденциях институциональные инвесторы входят в рынок (от 30 до 60 % в зависимости от региона) во втором этапе развития, обеспечивая стремительный рост.

Россия находится на пороге входа институциональных инвесторов в этот рынок, что открывает новые перспективы взрывного роста рынка до 7 раз на горизонте ближайших 4 лет.

Текущее состояние рынка краудлендинга в России (согласно данным АОИП)

- За последние 4 года рынок прошел этапы от стабильного роста в 2021-2022 годах до первой волны экспоненциального роста в 2023.

- На рынке наблюдается выраженная сезонная динамика с низким стартом в декабре и постепенным ростом к концу года.

- Рынок достаточно устойчив к геополитическим шокам.

- Высокая ключевая ставка хотя и давит на рынок, но в условиях нарастающего спроса со стороны МСБ и инвесторов не приводит к серьезному кризису на рынке.

- 2024 год показал замедление рынка, что в целом не удивительно в условиях жестких макроэкономических условий и предыдущего года экспоненциального роста.

Начало 2025 года для рынка краудлендинга в РФ характеризуется низким стартом, высокой внутриквартальной волатильностью и общим снижением объемов в сравнении с аналогичным периодом 2024 года. Это указывает на возможное вступление рынка в фазу стагнации или даже умеренного сжатия после периода бурного роста. Для прогноза рынка на текущий год можно рассмотреть два сценария: базовый (основной) и консервативный.

Базовый сценарий (основной)

- Сценарий предполагает, что ключевая ставка начнет снижение во второй половине года.

- Экономика перейдет в режим «мягкой посадки».

- Регуляторная среда будет нейтральная или благоприятная.

- Спрос со стороны субъектов МСБ покажет умеренный рост.

- Сезонность будет сохранена.

- Отсутствие «черных лебедей».

- Объем рынка на полый 2025 год составит около 30927 млн рублей.

Консервативный сценарий

- Ключевая ставка останется на высоком уровне.

- Экономика продолжит замедление на грани рецессии.

- Спрос со стороны МСБ стагнирует или остается неизменным.

- Сезонность будет сохранена.

- Объем рынка на полый 2025 год составит около 24782 млн рублей.

Оценка текущей привлекательности рынка

В 2025 году краудлендинг в России сохраняет потенциал роста, несмотря на макроэкономические ограничения. При снижении ключевой ставки рынок может вернуться к экспоненциальной динамике. Инструмент по-прежнему предлагает привлекательную доходность (КС +8-10%), что делает его интересным даже в условиях высокой неопределенности.

К числу позитивных факторов можно отнести развитие институционального участия, рост доли обеспеченных займов, усиление скоринга и технологических решений платформ – AI, BIG data, блокчейн. Всё это снижает риски и повышает прозрачность для инвесторов.

Дополнительную устойчивость рынку придает государственная поддержка, включая обсуждаемые налоговые стимулы и меры регулирования. Средний уровень дефолтов остается в допустимых пределах – не выше 10%. Важную роль также играет повышение финансовой грамотности инвесторов, что позволяет включать крауд-проекты в диверсифицированные портфели и использовать их как источник стабильной доходности.

Элвис Марламов про возвращение капитала и главные идеи лета

В утреннем эфире канала «Финам инвестиции» профессиональный трейдер Элвис Марламов дал развернутый обзор текущего состояния российского рынка, обсудил перспективы банковского сектора и металлургических компаний, а также оценил возможности потребительского и энергетического рынков.Марламов обратил внимание, что российский рынок «дешевый, это факт»: по методике Шиллера он остается «самым дешевым рынком на планете». Эксперт напомнил, что для достижения капитализации в 66 % от ВВП необходимы три фактора – снижение геополитической напряженности, понижение ставок и прозрачная инфраструктура для инвесторов. При их совпадении, по его мнению, «приток капитала будет только расти», что обеспечит заметный апсайд к текущим 55 трлн рублей рыночной капитализации.