Хотите попробовать противоположное инвестирование? Обратите внимание на большую энергетику – ископаемое топливо, если конкретнее.

Сочетание сокращения предложения и увеличения спроса способствовало резкому росту цен на сырую нефть за последние 2,5 месяца. Между тем, практика «красной черты» со стороны банков – подробнее об этом позже – акцентирует внимание на аспектах, которые могут оказаться особым преимуществом для крупнейших игроков отрасли.

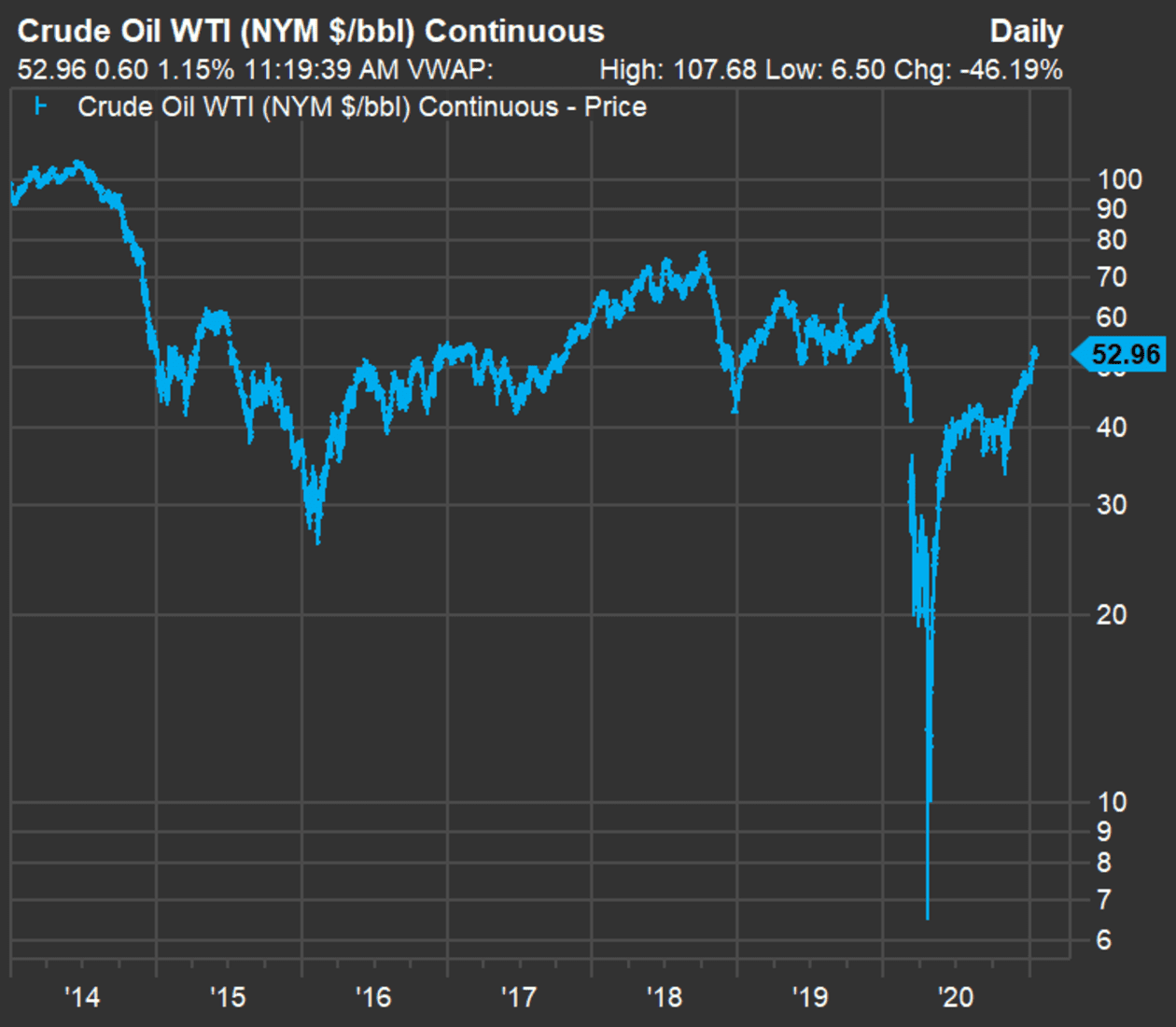

Во-первых, давайте рассмотрим, что происходит с сырьевыми товарами. Вот диаграмма, показывающая динамику фьючерсных контрактов на сырую нефть WTI с конца 2013 года:

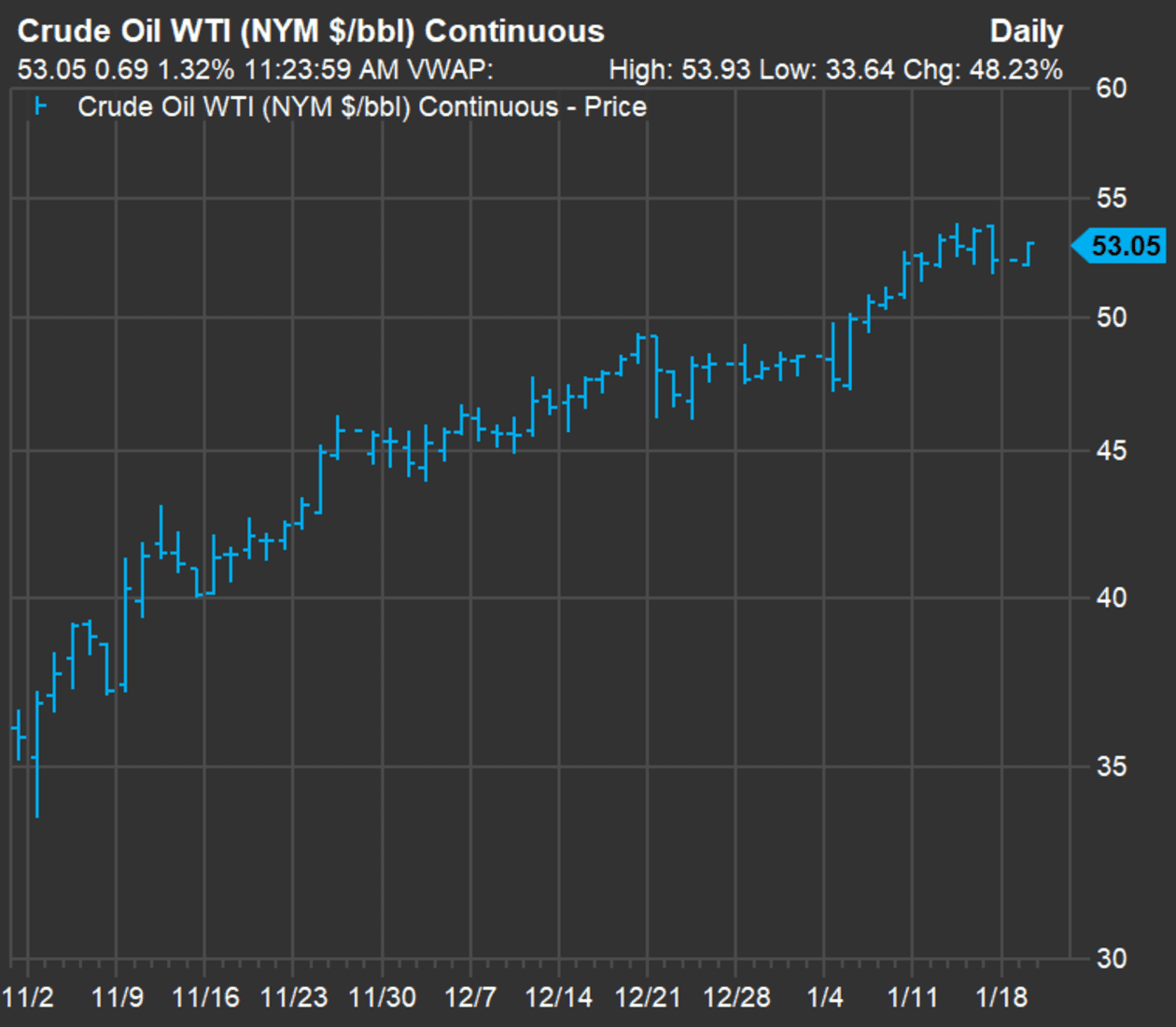

Так выглядит динамика с конца октября:

Как вы могли заметить, рост составил 51% за 2,5 месяца.

Инвесторы поверили в ралли. Вот какие результаты показали 11 секторов индекса S&P 500 в первой половине января (также приведены данные за более ранние периоды). Открыть таблицу по ссылке

Источник: FactSet

Вакцины против Covid-19 вселяют надежду, что мир сможет вернуться к нормальному экономическому росту, возможно, позже в 2021 году. Однако всплеск роста случаев заражения заставил Международное энергетическое агентство снизить прогноз спроса на 2021 год. Отчет был опубликован во вторник, и WTI с поставкой в феврале за день подорожала на 1,3%.

Конечно, можно списать нефтяные компании со счетов. Динамика добытчиков нефти и природного газа может выглядеть неустойчиво до тех пор, пока пандемия не закончится. Кроме того, повсеместный переход на электромобили не сулит ничего хорошего для спроса на бензин и в долгосрочной перспективе.

Тем не менее вся электроэнергия, необходимая для нового электрического парка, должна откуда-то поступать, включая электростанции, использующие ископаемое топливо. Поэтому производители нефти и природного газа продолжат заправлять топливом тяжелые транспортные средства, самолеты и корабли.

Практика «красной черты»

«Красная черта», давно известная практика некоторых банков не выдавать кредиты целым регионам, является незаконной. Но в мире ESG-инвестирования компании пытаются убедить инвесторов, что они делают все возможное для избегания поддержки деятельности, наносящей ущерб окружающей среде.

Это привело к тому, что многие крупные банки США, в том числе Morgan Stanley, Wells Fargo & Co, Goldman Sachs Group Inc, JP Morgan Chase & Co и совсем недавно Bank of America Corp, приняли решение не оказывать финансовую поддержку деятельности нефтяников в Национальном Арктическом заповеднике (ANWR) на Аляске.

Администрация Байдена может попытаться отменить решение президента Трампа начать бурение в ANWR. Но это не означает, что крупные банки не будут сокращать кредитование нефтяных компаний, ведущих бурение в других областях.

В своем ежедневном энергетическом отчете от 15 января Фил Флинн, старший рыночный аналитик в Price Futures Group, написал, что мелкие производители сланцевой нефти понесут самый тяжелый удар из-за нежелания банков кредитовать отрасль.

«Другими словами, крупные нефтяные компании все равно станут больше и сильнее, в то время как мелкие независимые компании потерпят крах под тяжестью новых правил и неспособности самостоятельно поддерживать капитал на необходимом уровне», – написал он.

Любимчики Уолл-стрит

Итак, что все это значит для инвесторов? Нефть и природный газ оказались под огромным давлением. Цена на сырую нефть составляет менее половины от недавних значений. Между тем, некоторые производители сланцевой нефти в США в прошлом году еле как сводили концы с концами. Если говорить о будущем, страны ОПЕК и Россия заинтересованы в дальнейшем повышении цен за счет регулирования предложения.

Тем не менее, когда пандемия наконец закончится, эйфорическая реакция на рынке может привести к резкому росту нефти даже с текущих уровней. Устойчивый экономический рост также способен поддерживать значительно более высокие цены.

В S&P 500 входят 25 энергетических компаний. Все они представлены в нижеприведенной таблице и отсортированы по проценту рекомендаций «покупать» от аналитиков Уолл-стрит.

В таблице также приведены средние ценовые ориентиры. Открыть таблицу по ссылке

Источник: FactSet

В дополнение к информации о рекомендациях аналитиков, в таблице приведен потенциал роста за 12 месяцев. Некоторые из ориентиров ненамного выше текущих цен на акции даже для компаний с наибольшим процентом рекомендаций «покупать». Тем не менее одного года может оказаться недостаточно для достижения ценового ориентира, особенно если учитывать, что восстановление цен на сырьевые товары отчасти зависит от окончания пандемии.

Дивидендная доходность компаний также указана в таблице. Акции Exxon Mobil имеют доходность 7,27%. Компания удивила многих инвесторов, не сократив дивиденды во время пандемии, даже когда цены на нефть были намного ниже. Соперник компании Exxon, Chevron, также демонстрирует привлекательную дивидендную доходность – 5,6% – при гораздо более низком значении отношения долгосрочной задолженности к капиталу (крайний правый столбец на диаграмме).

Что ожидать от акций JPMorgan Chase

Рынок США: сезон отчетности вступает в активную фазу.

После длинных выходных фьючерсы на американские фондовые индексы торгуются в положительной зоне. Инвесторы ожидают старт активной части сезона отчетности. Сегодня финансовые результаты предоставят игроки банковского сектора, включая Bank of America, Goldman Sachs, Zions Bancorp, после закрытия рынка финансовые результаты предоставит Netflix.

По итогам прошедшего квартала консенсус ожидает первое сначала 2020 года восстановление прибылей компаний. Так, по компаниям, входящим в индекс S&P500, ожидается рост показателя EPS на уровне +9%. Вчера вышли данные по темпам роста ВВП Китая. По предварительной оценке, темпы прироста китайской экономики по итогам года составили 2,3%, что является минимальным ростом за последние 40 лет. Однако заметим, что Китай выступил единственной крупной экономикой, показавшей положительные темпы роста во время глобального кризиса.