Он оказался в значительной степени близок к правде, даже если некоторые из его предупреждений о фондовом рынке не оправдались. При этом Эдвардс полностью согласен с тем, что, если доходность облигаций низкая, акции роста должны преуспеть.

«В ледниковый период качество, рост и прибыльность должны быть и будут доведены до экстремально высоких уровней. Но горе любым акциям (или сектору как в 2001 году), которые начнут предупреждать инвесторов о снижении прибыли, заставляя рынок осознать свою ошибку, заключающуюся в том, что он принял их за акции роста», – объясняет он.

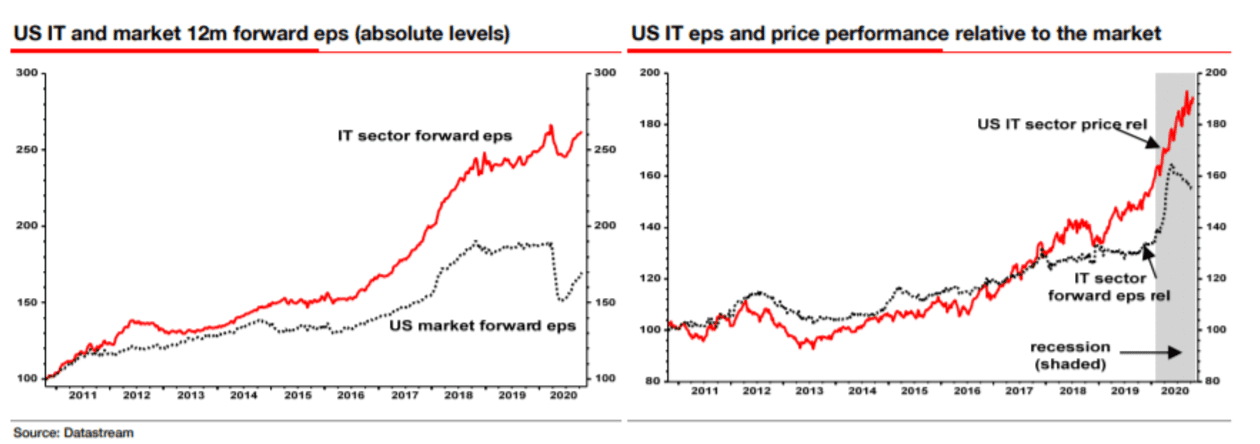

Эдвардс отмечает, что стоимость сектора информационных технологий США относительно рынка продолжает улучшаться, но ожидания по прибыли на акцию по сравнению с остальным рынком начали ухудшаться.

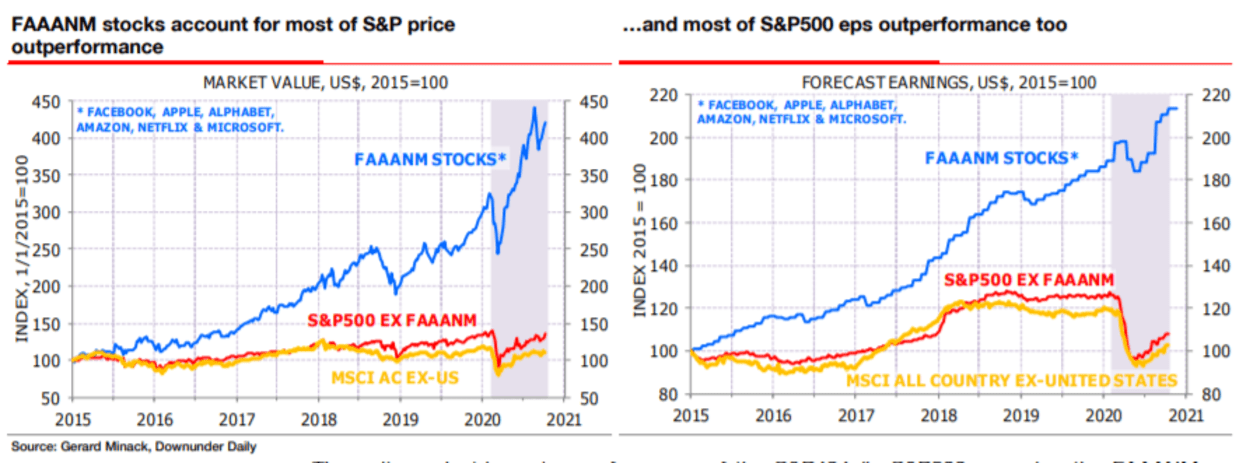

Забудьте о проблемах антимонопольного законодательства или доходности облигаций – любой намек на цикличность, по его словам, может привести к краху оценки в стиле 2001 года. Включая Microsoft в группу FAANG (Facebook, Amazon, Apple, Netflix и Google), он указывает, что остальная часть S&P 500 более или менее соответствует средним показателям по рынку.

«Наступление ледникового периода объясняет сильное расхождение в оценках компаний на фондовом рынке. Акции роста и качества должны быть дорогими по отношению к акциям стоимости и циклическим ценным бумагам. Но если компания надевает лавровый венок Цезаря, в который обычно облачаются акции роста, а затем выясняется, что она простой самозванец, ей ничего не остается, кроме как сидеть и ждать расправы от Брута», – говорит эксперт.

Как обстоят дела на рынке и политической арене США

Вторые президентские дебаты в намного большей степени затронули тему общественности, чем первые: президент Дональд Трамп и бывший вице-президент Джо Байден обсудили меры реагирования на пандемию COVID-19, иммиграцию и изменение климата.

Байден пообещал «уйти от нефтяной промышленности». Трамп, в свою очередь, заявил, что победа Байдена уничтожит нефтяную отрасль США, попросив избирателей в Техасе, а также в колеблющемся штате Пенсильвания помнить об этом. После дебатов Байден пояснил, что он планирует избавиться от субсидий нефтяной промышленности, а не от самого ископаемого топлива.

Gilead Sciences сообщила, что Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США одобрило препарат Veklury для лечения COVID-19, ранее известный как ремдесивир, для пациентов, госпитализированных с коронавирусом.

Гигант по производству микросхем Intel сообщил о снижении маржи и более резком, чем ожидалось, падении выручки подразделения дата-центров. Прогноз компании в отношении продаж на четвертый квартал оказался разочаровывающим.

Производитель игрушек Mattel сообщил о прибыли за третий квартал, которая значительно превзошла ожидания.

Акции британского банка Barclays выросли после того, как результаты третьего квартала оказались лучше ожиданий.

Фьючерсы на акции США выросли.

Доллар упал, а доходность 10-летних казначейских облигаций, выросшая почти на 13 базисных пунктов за последние шесть дней, составила 0,86%.

5 вещей, которые могут быстро измениться, если Трамп проиграет

Новая администрация всегда приносит с собой изменение приоритетов и обновленную политику. Но если в ноябре президент Трамп проиграет Джо Байдену, все может измениться просто колоссально.

Некоторые стратегии Трампа исходят непосредственно из предпочтений и идей самого президента при небольшой институциональной поддержке каждой из сторон. Если Трамп не сможет продвигать свои идеи, за него это никто делать не станет.

Байден определил множество способов, которыми можно изменить политику Трампа, в основном посредством законодательства или действий исполнительной власти после того, как он вступит в должность в следующем году. Но перемены в некоторых областях, скорее всего, вы заметите еще раньше. Ниже перечисляем пять моментов, на которые стоит обратить внимание.