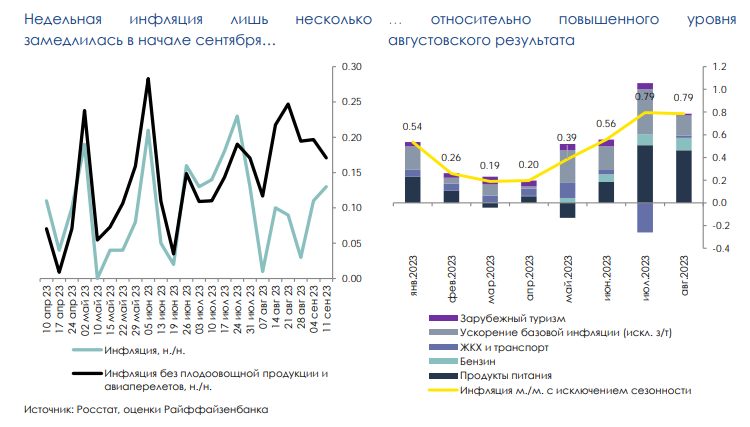

По нашим оценкам, основанным на данных Росстата, инфляция по состоянию на 11 сентября ускорилась до 5,4% год к году после 5,15% год к году в конце августа. В начале сентября недельная инфляция, скорректированная на вклад отдельных волатильных компонент, несколько замедлилась (левый график) – 0,17% неделя к неделе против 0,21% неделя к неделе. в предыдущие три недели в среднем. Тем не менее, она все еще остается на повышенном уровне, как и в августе, а признаков того, что это замедление носит устойчивый характер пока нет.

Цены на продукты питания выступили «локомотивом» инфляционной динамики в августе. В конце прошлой недели Росстат также опубликовал месячную оценку инфляции за август. Как мы писали ранее, несмотря на то, что цены на плодоовощную продукцию сезонно снижались на 6% месяц к месяцу, с исключением сезонности они дали положительный вклад в месячную инфляцию. Также среди продуктов питания общую оценку подогрел рост цен на мясо и птицу, а вклад продовольственных товаров в целом объяснил более половины результата за месяц (правый график). Среди непродовольственных товаров наибольший проинфляционный эффект оказали бензин и автомобили, а инфляция на услуги в августе сложилась низкой.

В последние недели в инфляционной картине не появилось новых тенденций. Эти две публикации данных Росстат сделал в неделю тишины перед завтрашним заседанием ЦБ по ключевой ставке, когда регулятор уже не дает сигналов в части монетарной политики, и они существенно не изменили инфляционную картину. На наш взгляд, если брать в расчет только фактическую инфляцию и тенденции, которые наблюдаются уже сейчас, в том числе продолжающаяся активизация внутреннего спроса и произошедшая девальвация рубля, то уже произведенного повышения ключевой должно быть достаточно для ее охлаждения и нормализации в 2024 году, если не к 4% год к году, то в диапазон 4-5% год к году.

При этом, мы полагаем, что ЦБ может захотеть дополнительно отреагировать на проинфляционные риски, которые пока не соответствуют базовому сценарию. Например, возможные более активные бюджетные расходы, чем это заложено в плане, и/или больший лаг охлаждающего действия августовского повышения ключевой ставки. С учетом того, что текущее состояние экономики носит беспрецедентный характер (такая комбинация проинфляционных рисков на фоне действия санкционных ограничений), регулятор может в своих решениях опираться на более консервативные оценки. С другой стороны, ЦБ также может оценивать, что произведенного повышения ставки достаточно, но не считать удовлетворительной работу трансмиссионного механизма. Например, кривая ОФЗ дополнительно сдвинулась только после ужесточения риторики ЦБ на прошлой неделе.

Мы ожидаем, что ЦБ сохранит ключевую ставку на уровне 12%, будет управлять рыночными ожиданиями через сигнал. С учетом этого, на наш взгляд, на завтрашнем заседании возможен достаточно широкий разброс исходов. В базовом сценарии мы придерживаемся того, что ЦБ сохранит ключевую ставку и жесткий сигнал неизменными, что теоретически может позволить доказать участникам рынка намерение удерживать ключевую ставку высокой дольше, чем это было в раньше в истории. Альтернативно, регулятор может в превентивном формате повысить ставку на 150-200 б.п. На наш взгляд, варианты повышения на 50-100 б.п. после августовского внепланового решения будут иметь ограниченный эффект на экономику, но тогда сигнал, вероятно, будет смягчен.

Инфляция в США снова растет: что будет со ставкой ФРС и динамикой рынка

Свежий отчет по инфляции в США обсудил Пол Габраил, соавтор YouTube-канала «Everything Money».

В августе инфляция в США продемонстрировала самый значительный месячный рост в текущем году, поскольку потребители столкнулись со скачком цен на энергоносители и ряд других товаров.